Российский импорт карьерной техники в январе–октябре 2021 года*

В сегодняшнем материале мы рассмотрим импорт машин, которые, имея существенную стоимость, остаются востребованными несмотря ни на какие изменения, так как пока человечество еще не придумало 100% альтернативного способа, при котором мы сможем обходиться без полезных ископаемых. Речь пойдет об оборудовании для наземной добычи полезных ископаемых, к которым мы отнесли карьерные и сочлененные самосвалы, колесные погрузчики, а также гусеничные бульдозеры и экскаваторы.

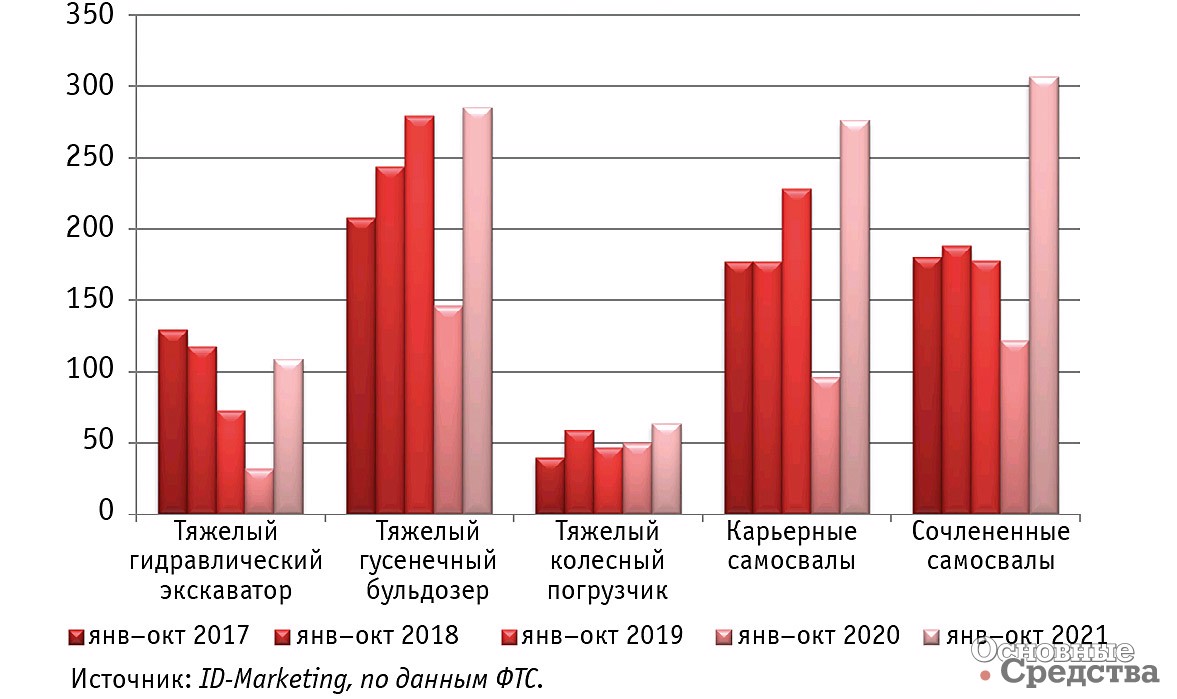

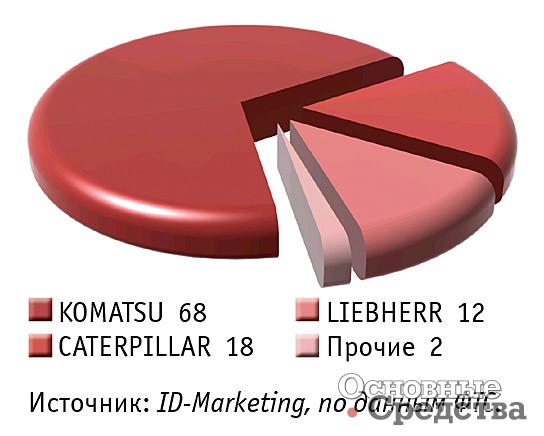

Функционал работы карьерного бульдозера не отличается от тех машин, которые работают при строительстве дорог, планировке местности и проч. Главное отличие – это условия работы, определяющие в свою очередь конструктивные особенности машин, которые предназначены для разработки и перемещения горных пород. В общем объеме импорта гусеничных бульдозеров доля тяжелых составляет 15,5%. При этом стоимостная доля по понятным причинам значительно выше и составляет, по итогам января–октября 2021 г., 43,9%. На протяжении практически всего посткризисного периода объемы импорта росли, однако пандемия 2020 г. внесла значительные коррективы в сторону снижения показателей практически вдвое относительно значений предыдущего периода. В январе–октябре 2021 г. показатели ввоза вернулись на уровень 2019 г., на несколько машин превысив их. Ведущим поставщиком тяжелых бульдозеров в Россию остается KOMATSU. Импорт японского бренда увеличился на 85,7% в сравниваемых периодах, однако доля упала с 71 до 68%. Это связано с большими темпами прироста тяжелой техники CATERPILLAR, составившего 240%. LIEBHERR в рассматриваемом периоде поставил на 9 машин больше, чем годом ранее.

Наиболее популярной моделью среди всех представленных в сегменте стал тяжелый бульдозер KOMATSU D375A-6.

Главное отличие карьерного гидравлического экскаватора от своих собратьев, работающих в других сферах, это конечно же размер. Как понятно из названия, карьерные гидравлические экскаваторы используются для добычи полезных ископаемых на открытых разработках, выполняя вскрышные работы. Эти машины спроектированы с учетом эксплуатации в самых разнообразных, в том числе жестких, климатических условиях, с разными типами грунтов и предназначены для интенсивного использования.

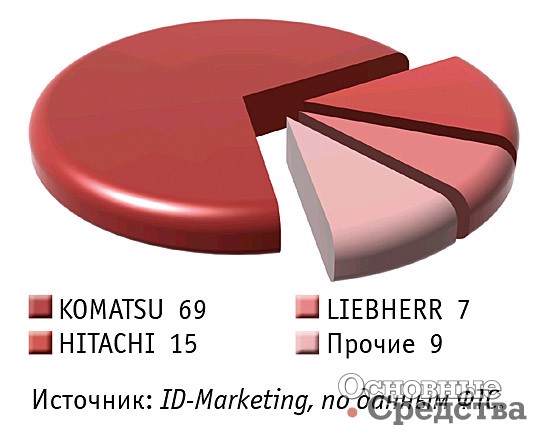

В отличие от импорта бульдозеров ввоз больших гидравлических экскаваторов начал падать уже в 2018 г. В 2019 и 2020 гг. падение усилилось, и по итогам января–октября 2020 г. в Россию было ввезено 32 единицы техники. Положительные прогнозы развития горнодобывающей отрасли придали значительный импульс для роста поставок экскаваторов в рассматриваемом периоде 2021 г. Однако несмотря на прирост импортных поступлений на 240%, объемы ввоза остались ниже значений 2017 и 2018 гг.

Наиболее популярной маркой тяжелого гидравлического экскаватора, импортированного в Россию в январе–октябре 2021 г., является KOMATSU. Прирост поставок в процентах огромен, но все объясняется низкими значениями импорта в 2020 г. На три экскаватора больше импортировано под брендом HITACHI, расположившегося на втором месте, и на один экскаватор больше ввез LIEBHERR.

Большая часть везенных карьерных экскаваторов – это KOMATSU PC1250-8 (52%). Также под брендом этого японского производителя были ввезены сразу пять KOMATSU PC4000, которые стали наиболее тяжелыми и самыми дорогими в общей линейке горных экскаваторов в рассматриваемом периоде.

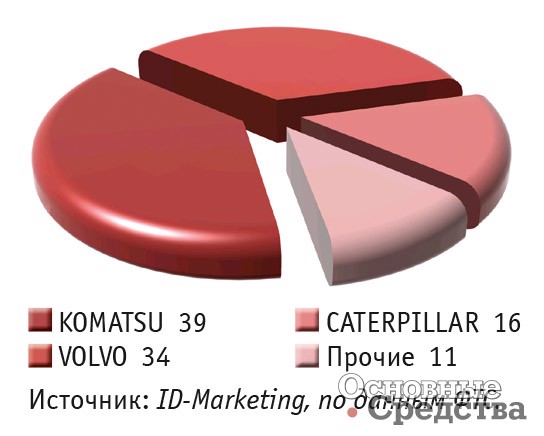

Наименее емким рынком в сегменте горного оборудования является импорт тяжелых погрузчиков. Даже в сегменте колесных погрузчиков их доля составляет всего 0,9%. В среднем за год в Россию ввозят порядка 50 машин. По итогам января–октября 2021 г. мы могли наблюдать прирост поставок, равный 28%. Здесь также лидирует KOMATSU, под брендом которого было ввезено в полтора раза больше машин, чем годом ранее. Без изменений в объемах импорта у занимающей второе место марки VOLVO. CATERPILLAR импортировал в Россию в рассматриваемом периоде на три тяжелых погрузчика больше.

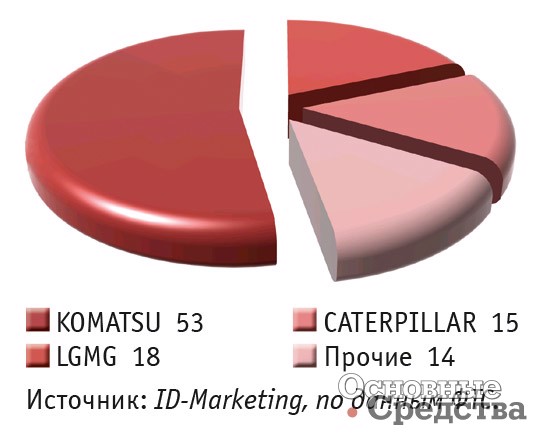

Последними из рассматриваемых, но далеко не последними в своем предназначении мы проанализируем импорт самосвалов и начнем с карьерных, которые используются исключительно в карьерах и не предназначены для передвижения по дорогам общего пользования. Динамика поступления данной техники схожа с ввозом бульдозеров за последние три года, а именно падение в 2019 г. и уверенный рост в 2021 г. Марочная структура рынка из всех представленных наиболее разнообразна. Всего в Россию было ввезено девять марок карьерных самосвалов, среди которых лидирует KOMATSU, занимая большую часть импортного рынка по итогам рассматриваемого периода. Такая доля стала возможна благодаря росту поступлений японской техники в шесть раз.

Большее внимание привлекает вторая позиция LGMG. Поставки карьерных самосвалов данного бренда до 2020 г. имели единичные значения, и вот уже по итогам января–октября 2021 г. марка, входящая в состав Lingong Group, входит в ТОП импортеров с долей 18%. При этом объем импорта в сравнении с предыдущим периодом увеличился более чем в семь раз.

Мировой лидер на рынке техники специального назначения – компания CATERPILLAR, расположившаяся на третьей позиции, сократила поставки карьерных самосвалов на 21%.

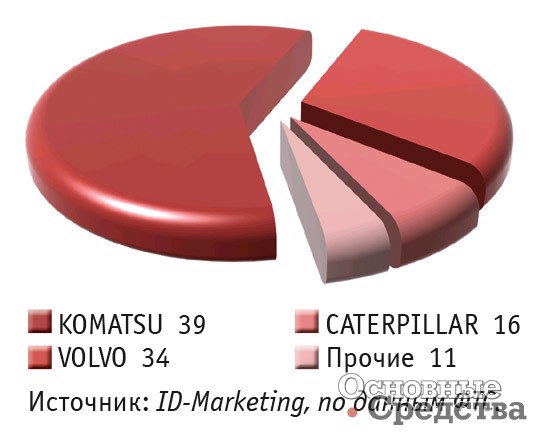

Самосвалы с шарнирно-сочлененной рамой используются не только в карьерах, часто мы можем видеть их при проведении строительных работ, прокладке дорог и в других местах, где в условиях труднопроходимой местности необходимо перевозить большие объемы сыпучих материалов. В отличие от других видов горного оборудования импорт сочлененных самосвалов развивается более планомерно. Так же как и по другим направлениям, в 2020 г. можно было наблюдать спад поставок, однако темп прироста, равный 150% в январе–октябре 2021 г., несколько нивелировал отрицательную динамику прошлого года.

Лидирует в данном сегменте марка VOLVO, увеличившая практически в четыре раза свои показатели в сравниваемых периодах. KOMATSU – на второй позиции. Одинаковые показатели ввоза в 2021 и 2020 гг. наблюдаются у BELL.

Подводя итог, стоит отметить общее лидерство KOMATSU в сегменте горного оборудования. На долю японского производителя приходится 51% всех импортированных машин. Всего же в товарообороте за январь–октябрь 2021 г. участвовало 17 производителей.

Негативный 2020 год сменился более благоприятным 2021-м, когда показатели добычи природных ископаемых стали расти вслед за ростом спроса на соответствующую продукцию. Однако, по мнению многих специалистов, подобная ситуация может продлиться недолго, уже в 2022 г. в силу ряда факторов добыча полезных ископаемых может сократиться, что повлечет и уменьшение закупок соответствующей техники. Тем не менее при благоприятном прогнозе на 2022 г. мы можем получить эффект отложенного спроса, который в рамках возрастной структуры российского парка получит дополнительный стимул к закупке техники и оборудования для горнодобывающей отрасли.