Эффективное использование лизинговых платежей

В статье на простых примерах авторы пытаются показать, как можно управлять платежами при финансовом лизинге в интересах арендатора строительной техники, инвестора и потребителя строительной продукции. Следует, однако, иметь в виду, что невозможно было учесть все факторы, влияющие на лизинговые платежи и их размер.

|

С тех пор, как в нашем лексиконе появился термин «лизинг», прошло не так много времени. Федеральный закон «О лизинге» принят в сентябре 1998 г. Лизинг – это разновидность арендных отношений, которые при отсутствии начального капитала позволяют приобретать машины и оборудование для организации новых и совершенствования существующих производственных процессов и за счет полученных от реализации продукции средств рассчитываться с участниками лизингового процесса, но плата за это будет несколько выше. Итак, попробуем разобраться, что это за процесс.

Откуда берутся средства на новые машины и оборудование. Классики отечественного лизинга В.А. Горемыкин и М.И. Лещенко считают, что источником средств для выполнения лизинговых операций (лизинговых платежей) является лизингополучатель (предприятие или арендатор), но это не совсем так.

Допустим, многоопытный искусный кулинар устал от безденежья. Начитавшись литературы по лизингу и проникшись выгодой этого дела, он решил открыть свой бизнес. С помощью сына-акселерата составил бизнес-план и пошел в одну из многочисленных лизинговых компаний. Там прониклись его стремлением жить хорошо и составили лизинговый договор, в одном из пунктов которого делегировали полномочия будущему лизингополучателю выбрать любую чудо-пекарню по выпечке самых вкусных, безопасных и относительно дешевых пирожков. Кулинар договор подписал, а лизинговая компания заключила договор купли-продажи с производителем пекарен. Тот отгрузил машину состоявшемуся лизингополучателю, установили, подключили, и работа закипела. Пирожки день ото дня получались все вкуснее, и покупатели в очереди голосовали за них рублем. Все были веселы, сыты и счастливы. А теперь вопрос – кто же является источником финансирования лизинговых операций? Правильно – потребитель конечной продукции лизингополучателя. И от его умения, старания, напора и энергии зависит, потянется к нему народ или нет. В строительстве все обстоит несколько сложнее.

Как правило, вложения в капитальное строительство делают только богатые люди или организации, располагающие значительными оборотными средствами. Среди них редко встретишь меценатов и альтруистов. Каждый инвестор надеется на получение определенной прибыли в рублях или другой валюте, а поскольку вклады в строительство долгосрочные, то за счет разумной инвестиционной политики он хочет обеспечить светлое будущее не только себе, но и своим детям и внукам. Относительно быстрая оборачиваемость капитала осуществляется в жилищном строительстве. Здесь можно рассчитывать на возврат капитала с прибылью через 1,5...2 года в зависимости от темпов возведения жилья, а потребителями являются счастливые новоселы, заработавшие средства непосильным трудом. В данном случае они являются окончательными потребителями строительной продукции. Более долгий срок требуется для возврата инвестиций в промышленное строительство, когда нужно построить не только здания и сооружения, но и смонтировать оборудование, а далее наладить производство продукции, пользующейся спросом. В этом случае потребителями строительной продукции являются коммерческие структуры. В ряде случаев потребители выступают в качестве инвестора.

Итак, источником поступления значительных средств для строительства является инвестор, который ожидает возврата своих инвестиций с дивидендами от будущих потребителей строительной продукции (физических или юридических лиц). Инвесторами могут выступать государственные структуры, распоряжающиеся бюджетными средствами, отечественные и внешние коммерческие структуры, владеющие определенным капиталом.

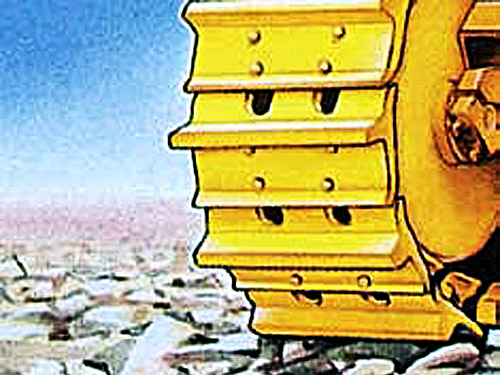

Изображенная на рис. 1 ситуация зачастую возникает, когда строительное предприятие выиграло тендер или получило подряд на проведение строительных работ, но не имеет необходимого оборудования для выполнения завершенного цикла работ, а также средств для его закупки в собственность или в кредит. В этом случае строительное предприятие подбирает у производителя или продавца необходимое оборудование (поз. 1), ищет лизинговую фирму и заключает с ней договор лизинга (поз. 2), оговаривая порядок выплаты лизинговых платежей и страхования приобретаемого имущества. Лизингодатель берет кредит в банке (поз. 3), равный стоимости выбранного оборудования Со с учетом НДС на это оборудование НДСо. Производитель или продавец совместно с лизинговой компанией составляет договор купли-продажи, а лизинговая компания оплачивает оборудование (поз. 4). Производитель или продавец после оплаты строительного оборудования лизингодателем поставляет его лизингополучателю (поз. 5). По мере поступлений от инвестора средств за выполненную работу с учетом лизинговых платежей (поз. 6) лизингополучатель направляет их лизингодателю, но не выше того минимума, который выплатил инвестор. Согласно действующему законодательству и лизинговому договору оборудование в большинстве случаев остается на балансе лизингодателя. Поэтому лизингополучатель выплачивает лизингодателю лизинговые платежи (поз. 7) частями, оговоренными договором лизинга, в обусловленные сроки действия договора лизинга, рассчитанные по официально утвержденной методике.

Периодичность оплаты обычно оговаривается в договоре лизинга. Таким периодом может быть неделя, месяц, квартал, полугодие, год. В отдельных случаях предусматривается отсрочка платежей или их неравномерное распределение в течение срока действия лизингового договора.

|

Затем лизинговая компания распределяет платежи между участниками лизинговых операций. Амортизационные отчисления и плату за кредит АОj + ПКj, полученные от лизингополучателя в j-й период, направляют в банк (поз. 8) в счет погашения кредита, годовой страховой взнос СТг лизингополучатель отправляет в страховую компанию (поз. 9) в счет погашения страхового платежа, налоги на добавленную стоимость и на имущество НДСj + НИj поступают в налоговую службу (поз. 10). Лизинговая компания оставляет у себя комиссионное вознаграждение КВj и плату за дополнительные услуги ДУj, если последние предусмотрены договором лизинга. Лизингодатель может застраховать риск неуплаты лизинговых платежей (поз. 11). При этом налоговая служба, руководствуясь принципами бюджетной эффективности, стремится к максимизации налоговых поступлений. Таким образом, возникает триединая задача – максимизировать бюджетную эффективность, минимизировать стоимость выполняемых механизированных работ и величину лизинговых платежей.

Можно ли управлять объемами платежей при лизинге строительной техники. Системой можно управлять, если у нее есть хотя бы два варианта поведения, или степени свободы. Попробуем, опираясь на специальную литературу, классифицировать системы лизинговых платежей.

Методы определения лизинговых платежей различны:

по форме платежей – денежные; компенсационные (т. е. продукцией и услугами лизингополучателя); смешанные. Во всех приведенных примерах предпочтение отдается денежной форме;

по методу начисления платежа:

• метод с «фиксированной общей суммой», когда общая сумма начисляется равными долями в течение всего срока договора лизинга в соответствии с периодичностью, согласованной сторонами;

• метод «с авансом», когда стороны согласовывают величину аванса, уплачиваемую лизингополучателем при заключении договора, а остальная часть общей суммы лизинговых платежей (минус аванс) начисляется равными долями в течение всего срока договора;

• метод «с отсрочкой платежа», когда по договоренности между сторонами лизингодатель дает возможность лизингополучателю не вносить плату за лизинг в период установки и наладки оборудования, установленный договором, а затем платежи начисляются равными долями в течение всего срока договора;

• метод «с последующим выкупом имущества» (метод минимальных платежей), когда в общую сумму платежей включают сумму амортизации лизингового имущества за весь срок действия договора, плату за использование лизингодателем заемных средств, комиссионное вознаграждение и плату за дополнительные услуги лизингодателя, предусмотренные договором, за вычетом остаточной стоимости выкупаемого имущества;

по периодичности внесения лизинговых платежей: еженедельно; ежемесячно; ежеквартально; раз в полгода; ежегодно;

по способу уплаты лизинговых платежей: по дегрессивной шкале (равными долями); по прогрессивной шкале (размер платежей увеличивается в течение срока действия договора; по регрессивной шкале (размер платежей уменьшается в течение срока действия договора);

по способу начисления амортизационных отчислений: линейный способ; способ уменьшаемого остатка; способ списания стоимости по сумме числа лет срока полезного использования; способ списания стоимости пропорционально объему продукции;

по способу применения ускоренной амортизации: без применения ускоренной амортизации; с применением ускоренной амортизации.

Как меняются процент удорожания лизингового имущества, объемы налога на добавленную стоимость и налога на имущество с увеличением коэффициента ускорения амортизационных отчислений. Как видно из приведенной классификации, при заключении лизингового договора возможны разные варианты по методу начисления, периодичности внесения и способу уплаты лизинговых платежей, по способу начисления амортизационных отчислений и применению ускоренной амортизации. Поэтому на кафедре Сервиса дорожно-строительных машин (СДСМ) МАДИ (ГТУ) была разработана математическая модель начисления лизинговых платежей для разных вариантов с учетом дисконтирования и на ее основе составлена компьютерная программа «Определение лизинговых платежей аренды строительной техники» – «ОЛПАСТ».

Рассмотрим несколько простейших вариантов начисления лизинговых платежей. Для удобства исключим из рассмотрения показатель дисконта, поскольку в примерах приведены одинаковые исходные данные и действие происходит в один и тот же временной период с едиными инфляционными ожиданиями. В качестве критерия выберем процент удорожания суммы лизинговых платежей Пуд относительно стоимости имущества, который определяется как отношение разницы суммы лизинговых платежей и стоимости имущества к стоимости имущества, умноженное на 100%.

Пример 1-й, эталонный. В финансовый лизинг берется строительное оборудование стоимостью 1 млн. руб. Срок лизинга 10 лет. Норма амортизации 10%. Коэффициент ускорения Ку = 1. Процент по кредиту 20%. Сумма кредита 1 млн. руб. Комиссионное вознаграждение лизингодателю 12% в год. Дополнительные услуги лизингодателя – 4 тыс. руб. за срок действия договора. Налог на добавленную стоимость 18%. Налог на имущество 2% годовых. Число платежей – 1 раз в год. Способ уплаты лизинговых платежей – по регрессивной шкале.

Результаты расчетов в абсолютном и процентном выражении приведены в таблице, где приняты следующие сокращения: АО – величина амортизационных отчислений, причитающихся лизингодателю; ПК – плата за используемые кредитные ресурсы; КВ – комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга; ДУ – плата лизингодателю за дополнительные услуги; НДС – налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизинга; НИ – налог на имущество, уплачиваемый лизингополучателем за используемое имущество; ЛП – общая сумма лизинговых платежей за срок действия договора лизинга.

|

Пример 2. Оставим все условия лизингового договора прежними, но предусмотрим аванс в размере 25% стоимости имущества. Как видим из таблицы, процент удорожания Пуд сократился благодаря снижению платы за кредит и некоторому снижению НДС в денежном выражении, поскольку плата за кредит входит в налогооблагаемую базу по услугам лизинга '<НДС=(АО+ПК+КВ+ДУ) Пндс/100, где Пндс – процентная ставка налога на добавленную стоимость'>. Плата за кредит сокращается из-за внесения авансового платежа, а все остальные платежи остаются прежними, поскольку уплачиваются с полной стоимости лизингового имущества, обусловленного договором купли-продажи или договором лизинга.

Пример 3. Попробуем оставить условия лизингового договора как в первом примере, увеличив сумму внесения аванса на 30%. Процент удорожания лизингового имущества сокращается, но незначительно.

Пример 4. Условия лизингового договора оставим прежними, но увеличим сумму аванса до 50%. Пуд продолжает снижаться, но лизинговый платеж остается в 2,5 больше, чем первоначальная стоимость лизингового имущества.

Пример 5. Доведем сумму аванса до 75%. При этом лизинговый платеж сокращается, но остается примерно в 2,28 раза больше, чем стоимость имущества. При таком размере собственного капитала стоит подумать, а не взять ли в надежном банке ссуду под залог собственного имущества и не выкупить ли необходимое имущество в собственность по договору купли-продажи. Из этого вытекает правило № 1:

Правило № 1

Если требуется уплатить аванс,

А без этого страдает дело,

Арендатор, не упусти свой шанс –

Уплати его в разумных пределах!

Пример 6. Рассмотрим вариант с отсрочкой платежа на год, который предусмотрен законодательством о финансовой аренде (лизинге) и должен быть оговорен в договоре лизинга. Все остальные условия для удобства сравнения оставим как в первом примере. При расчете лизинговых платежей в случае, когда выплата первого платежа откладывается, лизингополучатель должен компенсировать лизингодателю упущенную выгоду с учетом начисления сложных процентов. Эта сумма прибавляется к плате за кредит при первом лизинговом платеже и увеличивает суммарные лизинговые выплаты, делая их больше, чем в эталонном варианте (см. таблицу). Поэтому появляется правило № 2:

Правило № 2

Бойся данайцев – дары приносящих,

И лизингодателей – отсрочку сулящих!

Пример 7. Рассмотрим вариант применения ускоренной амортизации. Оставим условия лизинга аналогичными примеру 1, но введем коэффициент ускорения Ку, равный 2. В данном случае амортизация лизингового имущества происходит вдвое быстрее. Принцип применения сложных процентов приносит положительный эффект в отличие от предшествующих примеров, вдвое снижается плата за кредит и комиссионное вознаграждение лизингодателю, а следовательно, налог на добавленную стоимость и имущество. В результате образуется самый низкий процент удорожания лизингового имущества. Стоит высказать предположение, что увеличение коэффициента Ку до предельного значения, предусмотренного налоговым кодексом и равного 3, принесет новое снижение лизинговых платежей. Поэтому можно сформулировать правило № 3:

Правило № 3

Арендатор!

Гарантированный налоговым кодексом коэффициент ускорения

Применяй по максимуму и без промедления!

Пример 8. Пока примем пример 7 за новый эталон и постараемся уменьшить лизинговые платежи и далее. Введем в пример 7 условие авансового платежа в размере 25% стоимости имущества. В результате расчета Пуд достиг рекордной величины снижения. Удорожание имущества составило 103,12% за счет снижения платы за кредит и НДС.

Пример 9. Продолжим эксперимент и к примеру 8 добавим условие увеличения аванса до 50%. При таком размере аванса мы перешагнули черту удвоенной стоимости лизингового имущества и за счет снижения платы за кредит и НДС снизили удорожание до 88,37%.

Пример 10. Воодушевленные таким достижением, попробуем достигнуть новых успехов и довести авансовый платеж до 75%. Процент удорожания уменьшился до 73,62%, но где нам взять такие свободные средства? Впору обратиться к правилу № 1.

Пример 11. Прочитав это правило, посмотрим, чем нам грозит отсрочка внесения лизингового платежа на один год при коэффициенте Ку = 2. Все остальные условия соответствуют примеру 1. Отсрочка на год отбросила величину лизинговых платежей на отметку 141,47% за счет увеличения платы за кредит и НДС. Это, конечно, меньше, чем в примере 6, где лизинговый договор заключался на 10 лет без ускорения, но утешает мало. Стоит обратиться к правилу № 2.

Пример 12. Прочитав правило № 2, попытаемся исправить положение и, руководствуясь правилом № 3, увеличим Ку до 3, а выплачивать лизинговые платежи будем ежемесячно. В результате мы достигли рекордного увеличения стоимости лизингового имущества всего на 59,37%. Это произошло за счет снижения, по сравнению с эталоном (пример 7), платы за кредит, комиссионного вознаграждения, налога на имущество и рекордного сокращения НДС. Все это – результат применения эффекта сложных процентов, который в отличие от случая отсрочки платежа играет в пользу арендатора. Отсюда вытекает правило № 4:

Правило № 4

Арендатор!

Вноси платеж чаще и помалу –

Будет меньше ущерба твоему капиталу!

|

Проанализировав графики, можно сказать, что с увеличением Ку с 1 до 3Пуд уменьшается со 180 до 60% при снижении в 3 раза налога на имущество и двукратного снижения платы по НДС. В свою очередь процент налога на НДС (рис. 3) также влияет на Пуд. На графике приведена закономерность изменения Пуд в зависимости от ставки НДС для условий, рассмотренных в примере 7. Из графика видно, что отсутствие налога обеспечивает процент удорожания 85%, а его величина в 30% увеличивает Пуд до 140% при линейном росте. Не так давно Правительство РФ снизило НДС с 20 до 18%. В СМИ прошла информация, что планируется его уменьшение до 16%. Судя по графику, это приведет к снижению Пуд на 6...8%.

В этой публикации совсем не были учтены интересы лизингодателя, банка-кредитора, налоговых органов и страховых компаний, вскользь было упомянуто о производителях техники и продавцах. От этих структур зависят цена на оборудование, процентная ставка по кредиту, вознаграждение и дополнительные услуги лизингодателя. От государства зависит налоговая политика, от страховых компаний – уровень страховых выплат. Снижение лизинговых платежей привлекает дополнительных клиентов в лизинговые компании, что в свою очередь увеличивает их прибыль и конкурентоспособность. Не затронут еще один аспект – искусство составления лизингового договора. Но даже приведенные в этой статье материалы позволяют сформулировать правило № 5:

Правило № 5

Арендатор! Совет наш прост:

Выверяй каждую букву лизингового договора,

И тогда ты почувствуешь скоро

Своего благосостояния рост!

|

|