Юридические особенности лизинговых сделок

Слово leasing – английское и означает в переводе – «сдавать в аренду». Для российских предпринимателей лизинговые операции на данный момент не являются привычной формой аренды. Тем не менее в соответствии с действующим российским законодательством под лизингом подразумевается совокупность экономических и правовых отношений, которые возникают в связи с реализацией договора лизинга, в том числе приобретения предмета лизинга.

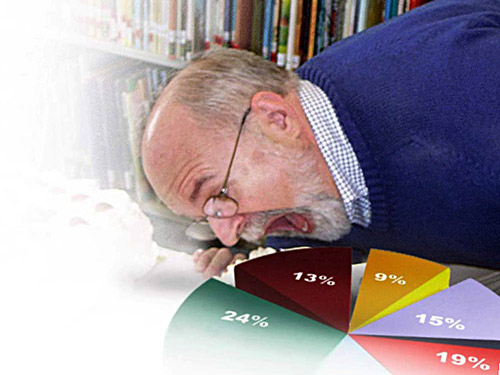

|

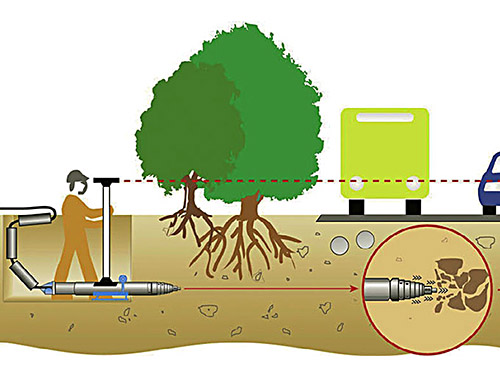

Согласно Федеральному закону «О финансовой аренде (лизинге)» (далее – закон о лизинге) предметом лизинга могут быть только не потребляемые вещи, т. е. здания, сооружения, оборудование, автотранспорт, техника, которые используются для предпринимательской деятельности. Не могут передаваться в лизинг земельные участки, объекты природопользования и любые вещи, которые изъяты из свободного обращения в соответствии с действующим законодательством.

Некоторые предметы лизинга подлежат обязательной государственной регистрации в уполномоченной организации, главным образом это недвижимость, автотранспорт и спецтехника. Такой предмет лизинга может регистрироваться как на имя лизингодателя, так и на имя лизингополучателя по соглашению сторон. В том случае, когда техника регистрируется на лизингополучателя, в правоустанавливающие документы вносится запись, что собственником предмета лизинга является лизинговая компания.

Кто может выступать сторонами в лизинговой сделке?

Законом определено, что субъектами лизинговых отношений могут быть лизингодатель – лизинговая компания, лизингополучатель и продавец имущества. Лизингополучателем может выступать любое физическое либо юридическое лицо, которое берет в лизинг то или иное имущество и будет использовать его для предпринимательской деятельности. Следует обратить внимание, что под физическим лицом подразумевается предприниматель без образования юридического лица (ПБОЮЛ).

Согласно российскому законодательству предмет лизинга может использоваться только для предпринимательской деятельности, и это подчеркивается как в Гражданском кодексе РФ (ГК РФ), так и в законе о лизинге. Иными словами, гражданин, не являющийся ПБОЮЛ и желающий использовать автомобильную технику и другое оборудование для своих личных нужд, не может получить это имущество в лизинг. Лизинговой компанией может выступать как юридическое лицо, так и физическое лицо, которое обладает некими инвестиционными ресурсами либо способно привлекать инвестиционные ресурсы и предоставляет предмет лизинга во временное владение и пользование.

До принятия Федерального закона «О лицензировании отдельных видов деятельности» в 2001 году лизинг был лицензируемым видом деятельности. Для того чтобы работать на рынке и предоставлять услуги, лизинговая компания должна была иметь соответствующую лицензию, которую выдавало Министерство экономического развития и торговли Российской Федерации. Сейчас лицензирование лизинговой деятельности отменено, поэтому лизингом может заниматься любое юридическое или физическое лицо, которое имеет на это необходимые финансовые средства и уставом которого предусмотрен лизинг как один из видов деятельности.

Поставщиком техники также может выступать либо физическое лицо, либо юридическое, профессионально занимающееся продажей того или иного оборудования.

Некоторые особенности лизинговых отношений

Прежде всего предмет лизинга приобретается для того, чтобы в дальнейшем быть переданным в лизинг по договору лизинга конкретному лизингополучателю. Другими словами, лизингодатель на момент заключения договора лизинга не имеет его у себя в собственности. По заказу потенциального лизингополучателя он приобретает имущество у выбранного лизингополучателем продавца и передает его в рамках выполнения договора лизинга во временное владение и пользование лизингополучателю. На период действия договора лизинга правом собственности на предмет лизинга всегда наделен лизингодатель независимо от того, на балансе у него или лизингополучателя стоит данный предмет лизинга.

|

Действующее законодательство предусматривает, что предмет лизинга может учитываться как на балансе у лизингополучателя так и на балансе лизингодателя. Кто будет балансодержателем предмета лизинга, тот и будет платить налог на имущество. Другая сторона не будет платить налог на предмет лизинга, поскольку на ее балансе предмет лизинга не учитывается, но соответственно учитывается на субсчете в бухгалтерии.

Договор лизинга может включать и выкуп переданного в лизинг имущества. Таким образом, предмет лизинга по соглашению сторон по окончании действия срока договора лизинга может быть выкуплен лизингополучателем. Выкупную цену лизингополучатель выплачивает в рамках договора лизинга. Иногда по соглашению договор продлевается на льготных условиях, если это будет взаимовыгодно обеим сторонам. Возможны и варианты возврата предмета лизинга лизингодателю, т. е. почти как при аренде – лизингополучатель какое-то время использует предмет лизинга, но после этого возвращает его лизингодателю с учетом износа. Вторично этот предмет лизинга не может быть передан в лизинг.

Субъекты лизинга вступают между собой во взаимоотношения, которые носят не только экономический характер, но и правовой. В соответствии с действующим законодательством основной договорной базой лизинговой сделки являются договор финансовой аренды лизинга и договор купли-продажи. Первый заключается между лизингодателем и лизингополучателем, второй – между лизингодателем и поставщиком имущества.

Алгоритм действий трех сторон

Сначала заключается договор лизинга, в котором лизингодатель обязуется приобрести в собственность технику у определенного продавца на определенных условиях и передать его лизингополучателю во временное владение и пользование. Вторым шагом является заключение договора лизингодателя с поставщиком техники. В этом договоре обязательно должно быть определено, что предмет лизинга приобретается для передачи его в лизинг определенному лизингополучателю и что предмет лизинга приобретается не просто для предпринимательской деятельности лизингодателя, но именно для передачи его в лизинг. Этого требует действующее законодательство, и потому данное условие оговаривается в каждом договоре купли-продажи.

Надо отметить, что статьей 670 Гражданского кодекса РФ определяются условия, при которых лизингополучатель имеет право требовать выполнения обязательств непосредственно от продавца имущества. Согласно этой статье лизингодатель и лизингополучатель являются солидарными кредиторами по сделке купли-продажи. Лизингополучатель имеет право предъявлять непосредственно поставщику имущества требования по качеству, по комплектации имущества, которое должно быть ему поставлено по договору купли-продажи. Претензии могут предъявляться также по срокам поставки и другим вопросам, которые возникают из договора купли-продажи. Единственное, чего не может сделать лизингополучатель, это предъявлять требования по расторжению договора без согласия лизингодателя. Он может только инициировать этот процесс, обратившись с таким предложением к лизингодателю.

Еще одной интересной деталью лизинговых сделок является то, что лизингодатель не несет ответственности перед лизингополучателем за невыполнение продавцом его обязательств по договору купли-продажи, если и предмет лизинга, и продавца выбирает непосредственно лизингополучатель. В таких случаях лизингополучатель предъявляет претензии по качеству, комплектации и другим вопросам непосредственно продавцу. В этих отношениях с продавцом лизингодатель может просто выступать на стороне лизингополучателя, но ответственности за качество и комплектацию предмета лизинга он в этом случае не несет.

В договор лизинга включены определенные права и обязанности сторон, установлены размеры лизинговых платежей за использование предмета лизинга, который был передан лизингополучателю в соответствии с договором. Под лизинговыми платежами понимается общая сумма платежей за весь срок действия договора лизинга. Сюда входят: возмещение затрат лизингодателя на приобретение предмета лизинга; возмещение затрат, связанных с оказанием других услуг; определенный доход, который обозначает интерес лизингодателя в этой сделке. Также в общую сумму лизинговых платежей заключаемого договора входит выкупная стоимость предмета лизинга. Она устанавливается в зависимости от срока договора лизинга и от нормы амортизации техники, а потому выкупная стоимость может быть разной.

|

Опять же в соответствии с действующим законодательством размер лизинговых платежей может меняться по соглашению сторон в сроки, которые предусмотрены договором лизинга. Но происходить это может не чаще одного раза в 3 месяца. Следует подчеркнуть, что договор лизинга всегда заключается в письменной форме, так, как это предусматривает ГК РФ.

Что же может сделать лизингополучатель с предметом лизинга? Он может передать его в сублизинг, однако необходимо письменное согласие лизингодателя, чтобы такая сделка была законной. Аналогичное согласие необходимо и при передаче предмета лизинга в аренду. Если такая схема предполагается изначально, этот пункт можно включить в договор лизинга, но при этом срок сублизинга или аренды не может превышать срока действия договора лизинга.

Законодательство предусматривает также, что в случае, если лизингополучатель произвел какие-то улучшения предмета лизинга с согласия лизингодателя, которые неотделимы без вреда предмету лизинга, лизингополучатель после прекращения договора имеет право на возмещение стоимости таких улучшений. Если же улучшения произведены за счет средств лизингополучателя, но без письменного согласия лизингодателя, лизингополучатель не имеет права на возмещение затрат.

Страхование предмета лизингаи рисков, связанных с ним

Закон о лизинге предусматривает риски утраты, недостачи, повреждения предмета лизинга с момента поставки имущества продавцу и до окончания договора лизинга. Все эти риски лежат на лизингополучателе. Чтобы избежать их, стороны могут договориться и застраховать предмет лизинга. Страхователем в данном случае может выступать как лизингодатель, так и лизингополучатель – это опять же устанавливается соглашением сторон. Кто является страхователем по данной сделке, кто является выгодоприобретателем, каковы период страхования и страховая сумма – все это определяется договором лизинга. Обычно выгодоприобретателем по данной сделке является лизингодатель независимо от того, кто является страхователем по сделке. Это продиктовано тем, что право собственности на предмет лизинга принадлежит ему и именно он заинтересован, чтобы предмет лизинга был сохранен.

В России вступил в действие Закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств». Если говорить о страховании гражданской ответственности, т. е. ответственности перед третьими лицами (нанесении вреда здоровью, имуществу и т. д.), то согласно федеральному Закону «О лизинге» страховать свою ответственность должен лизингополучатель. После передачи ему предмета лизинга он несет ответственность за любой вред, нанесенный этой техникой третьим лицам.

Обеспечение лизинговой сделки

По действующему законодательству существует несколько видов обеспечения исполнения обязательств лизинговой сделки. Это может быть поручительство, залог, неустойка, задаток, удержание и т. д. Существует мнение, что предмет лизинга, переданный лизингополучателю, является предметом залога у лизингодателя. Исходя из действующего законодательства это утверждение можно считать неправильным, оно не лежит в правовом поле, ведь залогодателем всегда является должник по обязательству, а залогодержателем – кредитор. Залогодателем вещи может быть как собственник имущества, так и лицо, имеющее на него право хозяйственного ведения. Если рассматривать лизингодателя и лизингополучателя, то в нашем случае должником по лизинговому договору является лизингополучатель, а лизингодатель является кредитором и собственником имущества. Поэтому предмет, переданный в лизинг, никак не может быть предметом залога.

Если говорить о залоге как об обеспечении лизингового договора, то, конечно, следует иметь в виду залог имущества, принадлежащего либо юридическому лицу, либо предпринимателю без образования юридического лица на праве собственности, на праве хозяйственного ведения, либо имущество третьих лиц.

Статья 13 Федерального закона «О лизинге» предусматривает дополнительные права для обеспечения выполнения обязательств со стороны лизингополучателя перед лизингодателем. Во-первых, в случае неперечисления со стороны лизингополучателя двух платежей подряд закон дает право лизингодателю выставить поручение инкассо в банк лизингополучателя на бесспорное списание денежных средств с его расчетного счета в размере той задолженности, какую он имеет перед лизингодателем. Бесспорное списание – это значит без согласования с лизингополучателем (клиентом банка, в котором открыт счет) деньги могут быть списаны с его расчетного счета в соответствии с Законом «О лизинге». В случае существенных нарушений договора лизинга со стороны лизингополучателя, т. е. длительная просрочка платежей, использование предмета лизинга с нарушениями всех технических требований и т. д., лизингодатель может отказаться от исполнения договора и потребовать (в письменной форме) в разумный срок возврата предмета лизинга. Это может быть уведомление об одностороннем отказе от исполнения договора.

|

Налоговые обязательства

С 1 января 2002 года введена в действие глава 25 Налогового кодекса РФ, которая сохранила за лизингом все преимущества и позитивные моменты. По-прежнему данный способ финансирования позволяет лизингополучателю минимизировать свои затраты по налогу на прибыль. Хотелось бы обратить внимание на четыре основных момента, касающихся налогообложения. Во-первых, как уже говорилось, по соглашению сторон предмет лизинга может быть поставлен на баланс как лизингодателя, так и лизингополучателя. Во-вторых, вне зависимости от выбранного метода учета имущества предмета лизинга лизинговые платежи в полном объеме уменьшают налогооблагаемую базу налога на прибыль, т. е. полностью относятся на расходы и тем самым уменьшают налогооблагаемую базу налога на прибыль. В-третьих, в связи с введением с 1 января 2002 года новых амортизационных показателей выделено 10 амортизационных групп для основных средств. Устанавливаются они в соответствии со сроками полезного использования, в границах, установленных постановлением Правительства. В-четвертых, лизингу даны ощутимые преимущества – возможна ускоренная амортизация, коэффициент применяемой амортизации может быть до 3 – это также устанавливается соглашением сторон. Поэтому в налоговом отношении лизинг для лизингополучателей является достаточно интересным механизмом, который может учитываться при выборе способа привлечения каких-либо инвестиций.