Прощай Европа, здравствуй Китай!

Аналитика рынка коммерческого транспорта на конференции «Авито Авто»

Аналитика объявлений на «Авито Авто» по коммерческому транспорту и спецтехнике

Менеджер «Авито Авто» Роман Александров представил участникам конференции эксклюзивную аналитику по рынку коммерческого транспорта и спецтехники за 10 месяцев 2022 г. Вот основные тренды, о которых рассказал эксперт.

Предложение коммерческой техники в 2022 г. растет: в октябре на «Авито Авто» в разделе «Грузовики и спецтехника» было размещено на 47% больше объявлений, чем в октябре прошлого года. Рост предложения обеспечен в первую очередь новой техникой. В октябре этого года в категории «Грузовики и спецтехника» на долю новой техники пришлось 46,8% объявлений, в октябре прошлого года показатель составлял 38,5%. Больше всего новой техники представлено в категориях «Погрузчики», «Строительная техника», «Навесное оборудование», «Автокраны», «Прицепы» и «Экскаваторы». Коммерческий транспорт и спецтехнику все чаще предлагают приобрести «под заказ» (т.е. технику привозят из-за границы после оформления заказа): доля объявлений с таким предложением на «Авито Авто» в октябре 2022 г. достигла 22,6%, в октябре прошлого года показатель составлял 15,1%.

Китайские бренды стали лидерами рынка новой техники в 2022 г. Например, в рейтинге самых востребованных на «Авито Авто» брендов новых погрузчиков в этом году лидируют китайские Lonking, XCMG, SDLG LinGong, LiuGong и JAC. Также значительно укрепились позиции китайских брендов в секторах рынка автокранов, грузовиков, строительной техники, тягачей и экскаваторов.

Тренды рынка коммерческого транспорта и спецтехники

Татьяна Арабаджи, директор Национального агентства промышленной информации (НАПИ, г. Нижний Новгород), рассказала участникам конференции о статистике рынка коммерческого транспорта за 9 месяцев 2022 г. В докладе приводились аналитические данные по грузовикам полной разрешенной массой свыше 6 т и специальной технике на базе этих грузовиков, а также по транспортным прицепам и сельхозтехнике.

После 24 февраля с.г. произошел ряд событий, оказавших существенное влияние на рынок коммерческой и специальной техники. Причем складывается впечатление, что большая часть этих трендов останется на рынке и в 2023 г., по крайней мере, в первой половине будущего года. Остановилось локализованное производство коммерческой техники многих зарубежных брендов: прервались проекты у Volvo, Daimler, Mitsubishi Fuso, MAN-Scania и т.д. Уже прозвучало немало заявлений компаний о полном уходе с российского рынка. Также прекратился импорт иностранной коммерческой и специальной техники: европейской, американской, японской, корейской, за исключением китайской.

К сожалению, вместе с техникой прекратились и поставки запчастей, комплектующих компонентов, сырья, материалов, прекратилось технологическое партнерство с российскими производителями: «КАМАЗ», «Урал», УАЗ и пр., и как следствие, сократилось производство рассматриваемой техники. У «КАМАЗа», например, было хорошее сотрудничество по газомоторной технике с китайским производителем газовых двигателей Weichai – и даже эта компания приостановила деятельность в РФ. Теперь многим нашим производителям приходится искать новых поставщиков компонентов в России, Белоруссии и Китае. По вышеуказанным причинам сегодня наши предприятия вынужденно стали производить более простую по конструкции технику – вернулись к выпуску транспортных средств экологического стандарта Евро-2 и т.д.

В связи с дефицитом техники, падением курса рубля и общей неопределенностью на рынке в первой половине 2022 г. резко росли цены на новую и, как следствие, на подержанную технику. И как мы помним, в 2021 г. цены тоже поднимались из-за пандемии. Поэтому часть владельцев коммерческой и специальной техники не спешили ее обновлять, продолжая использовать как можно дольше имеющийся парк, т.к. не знали, что смогут приобрести взамен. К тому же часть потенциальных покупателей техники столкнулись с тем, что у них сократился бизнес и перспективы на будущее пока не ясны.

Да, отечественный потребитель рассчитывает на «параллельный импорт», и в легковом сегменте примерно с сентября дилеры заявляют, что пошли активные продажи легковой техники. Однако в сегменте грузовой и специальной техники положение гораздо сложнее: многим клиентам нужны грузовые коммерческие транспортные средства в специальной комплектации, которые сложно найти на рынке и доставить по «параллельному импорту». Поэтому в секторе коммерческого транспорта и специальной техники пока не видно заметных успехов в ввозе новой техники по «параллельному» импорту. Также есть надежды на поставки рассматриваемой техники через Казахстан и другие дружественные страны, но пока это не помогло существенно изменить общей картины.

Положение на рынке грузовиков

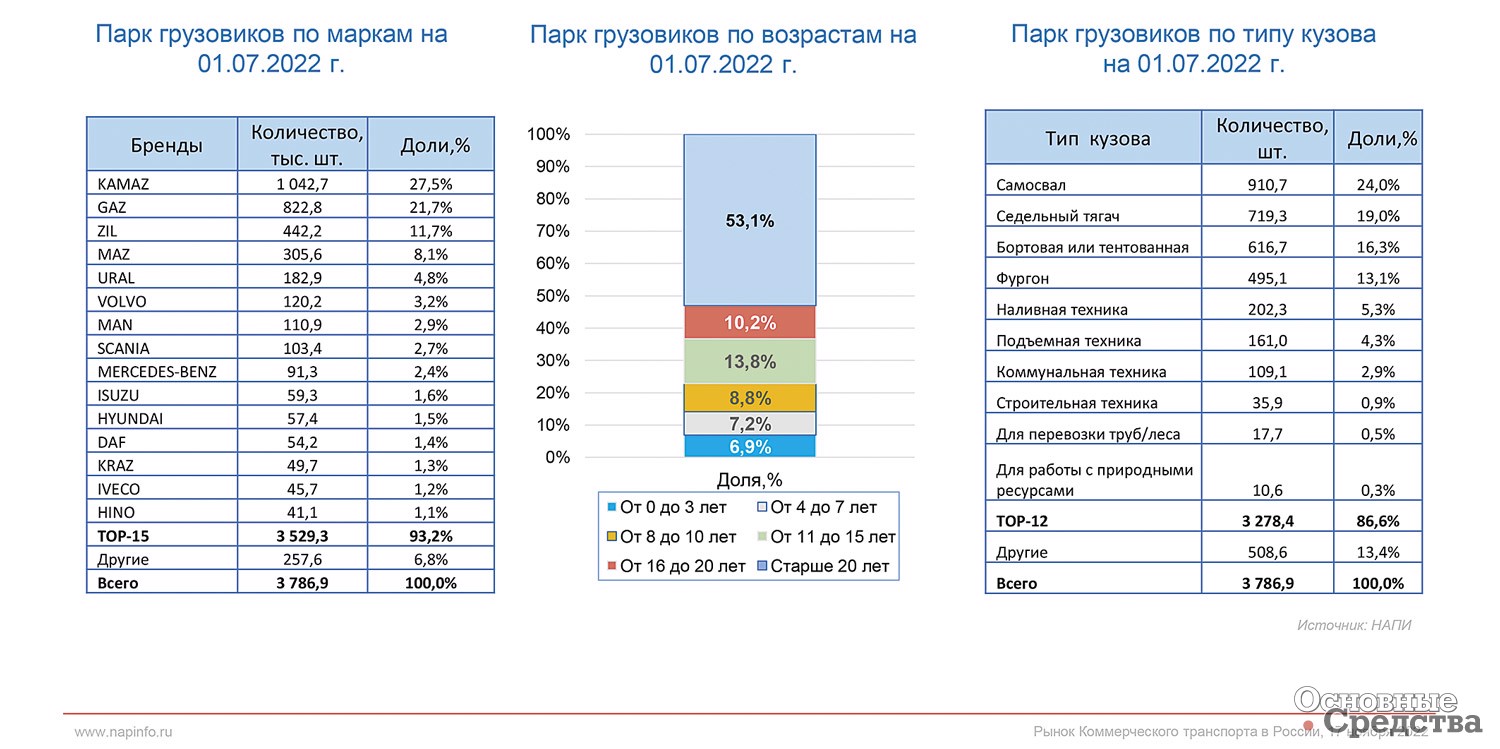

Отечественный парк находящихся в эксплуатации грузовиков сегодня составляет около 3 786 900 ед. Как уже отмечалось, поступление новых грузовиков на российский рынок сократилось. Наш парк грузовых автомобилей стареет: 53,1% – это техника старше 20 лет, и вторая крупная группа – это грузовики в возрасте от 11 до 15 лет, их 13,8%. По маркам в составе парка самая большая доля, разумеется, у грузовиков КАМАЗ – 27,5%, ЗИЛ – 11,7% (хотя они уже давно не производятся, но широко используются, особенно в сельской местности). Из иностранных брендов в российском парке грузовиков первое место занимает марка Volvo, но доля ее невелика: 3,2%.

По видам техники, самая большая группа – это самосвалы (24%), а на втором месте – седельные тягачи (19%), и далее бортовые и тентованные автомобили, а также фургоны, эти группы составляют каждая более 10% от численности всего парка, и совсем небольшие доли занимает специальная техника: наливная, подъемная, коммунальная, строительная и т.д.

Распределение парка грузовиков по регионам в общем соответствует численности и плотности населения в них. Больше всего грузовиков эксплуатируется в регионах с городами-миллионниками, с наиболее развитой промышленностью и торговлей, с развитой добычей полезных ископаемых. В Москве и Московской области суммарная доля грузовиков от общей численности парка составляет 9,3%. По продажам новых и подержанных грузовиков тоже лидируют эти же регионы. Так, на рынке новых грузовиков доля Москвы и Московской области составляет 15,5%, а по продажам подержанных – 10,5%.

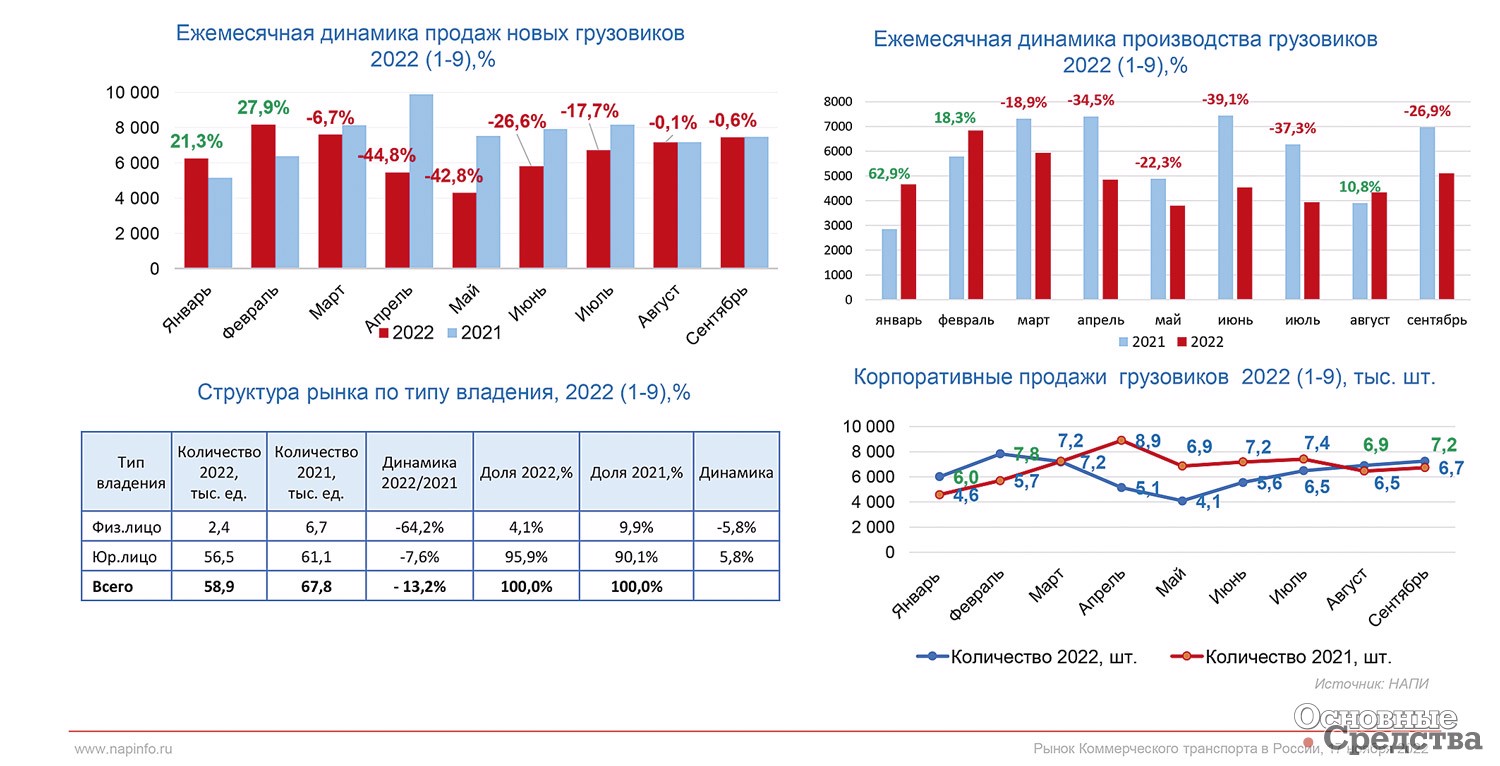

За 9 месяцев 2022 г. продано новых грузовиков 58,9 тыс. ед., а подержанных – 152,1 тыс. ед. Видно, что объем рынка подержанной техники более чем в 2 раза превосходит объем рынка новых грузовиков. Причем по сравнению с предыдущим 2021 г. рынок новой техники упал чуть более чем на 13%. Производство грузовых автомобилей в России упало в несколько большей степени – на 16,8%.

Грузовые автомобили часто приобретаются в лизинг. В этом году по сравнению с аналогичным периодом прошлого года продажи в лизинг упали на 21,4%, т.е. даже больше, чем уменьшился абсолютный объем рынка. От общего количества новых грузовиков в лизинг продается 57–58%. Довольно много в этом году продается в лизинг подержанных грузовиков, около 10%.

За год средние цены на новые грузовики выросли на 20,6%, а на подержанные на 51%. Правда, отмечается, что в III квартале 2022 г. цены на грузовики б/у несколько понизились по сравнению со II кварталом. Но произошло это не вследствие реального понижения цен, а из-за «вымывания» предложений относительно «свежей» техники и наполнения рынка грузовиками с большими пробегами и сроками службы.

На рынке новых грузовиков играют важную роль корпоративные клиенты (т.е. юридические лица). За 9 месяцев 2022 г. 95,9% всех новых грузовиков были приобретены юридическими лицами.

Из брендов лидирует КАМАЗ, у него снижение продаж относительно прошлого года (–6,5%) меньше, чем общее падение рынка. Отмечается просто «фантастический» рост продаж китайских грузовиков, которые активно замещают европейские грузовики на нашем рынке. Так, SHACMAN показал рост на 277,2%.

За 9 месяцев 2022 г. 24,6% от всех проданных грузовиков – китайские. А если сравнить данные за январь и сентябрь 2022 г., то видно, что в сентябре доля российских грузовиков снизилась на 9,5%, а доля Китая выросла на 32,2%. То есть китайцы не только замещают европейцев, но и теснят отечественных производителей. Китайцы стали вытеснять КАМАЗ из его традиционных сегментов. Так, сегодня первое место в сегменте самосвалов уже принадлежит китайцам (54,3%). Показательно, что даже в сегменте тягачей Китай вышел в этом году на третье место с долей в 12,9%. А ведь еще недавно Китай вообще не поставлял тягачей в Россию. Предполагается, что и в дальнейшем доля китайских производителей на нашем рынке будет расти.

В 2022 г. произошло перераспределение структуры спроса и на первое место вышли самосвалы. Очевидно, связано это с падением объема дальних перевозок за границу в связи с санкциями.

Среди покупателей подержанных грузовиков за 9 месяцев 2022 г. 70% составили физические лица. Сделанные в марте этого года некоторыми специалистами прогнозы о том, что в связи с дефицитом новой техники многие юр. лица обратятся к покупкам подержанной техники, оказались ошибочными. Доля юр. лиц на рынке подержанных грузовиков осталась довольно стабильной, около 30%.

Статистика продаж грузовиков по сроку эксплуатации, к сожалению, показывает, что у нас продается очень много, 26,5% техники возрастом старше 20 лет. А вторая большая группа – 22,3%, грузовые автомобили, эксплуатирующиеся от 11 до 15 лет.

Многие продавцы автомобильной техники прогнозировали, что, столкнувшись с дефицитом тягачей и рефрижераторов, основная масса потребителей обратится к сегменту б/у техники. Но сравнение данных продаж техники б/у за январь и сентябрь 2022 г. показывает, что этого не произошло, доли грузовиков по типу кузова остались приблизительно на том же уровне, и доля седельных тягачей даже уменьшилась в сентябре до 31,1% по сравнению с январскими 35,1%. А вот доля самосвалов с пробегом выросла с 18 до 20,7%.

Такое положение связано с общим падением грузооборота в стране и прекращением поездок наших автоперевозчиков в Европу, что отразилось на спросе на тягачи. А самосвалы, которые используются в строительстве и сельском хозяйстве, по-прежнему очень востребованы, т.к. в России реализуется ряд программ господдержки строительных проектов и сельскохозяйственного сектора.

По остаточной стоимости на вторичном рынке тягачей и самосвалов с пробегом сравнительные данные показывают, что сохраняемость у грузовиков КАМАЗ вполне достойная: остаточная цена на вторичном рынке в % от новой на уровне иномарок.

По статистическим данным, количество точек продаж (дилерских центров) в России в IV кв. 2022 выросло по сравнению с аналогичным периодом 2021 г. на 54 ед., а число сервисных центров в тот же период увеличилось на 134 ед., в первую очередь за счет китайских марок.

Аналитика рынка прицепов и сельскохозяйственной техники

Парк прицепов в нашей стране на 01.07.2022 г. составил 1 136 900 ед. По маркам лидирует прицепная техника Schmitz (123 800 ед., или 10,9% от всего парка). В парке много очень старой прицепной техники (45,3% старше 20 лет). По типу кузова в парке лидируют бортовые (32,6%), самосвальные (15,4%) и тентованные (11,9%) прицепы.

По объемам продаж лидируют примерно те же регионы, что и по продажам грузовиков (Москва и Московская обл., Краснодарский край, Татарстан и т.д.).

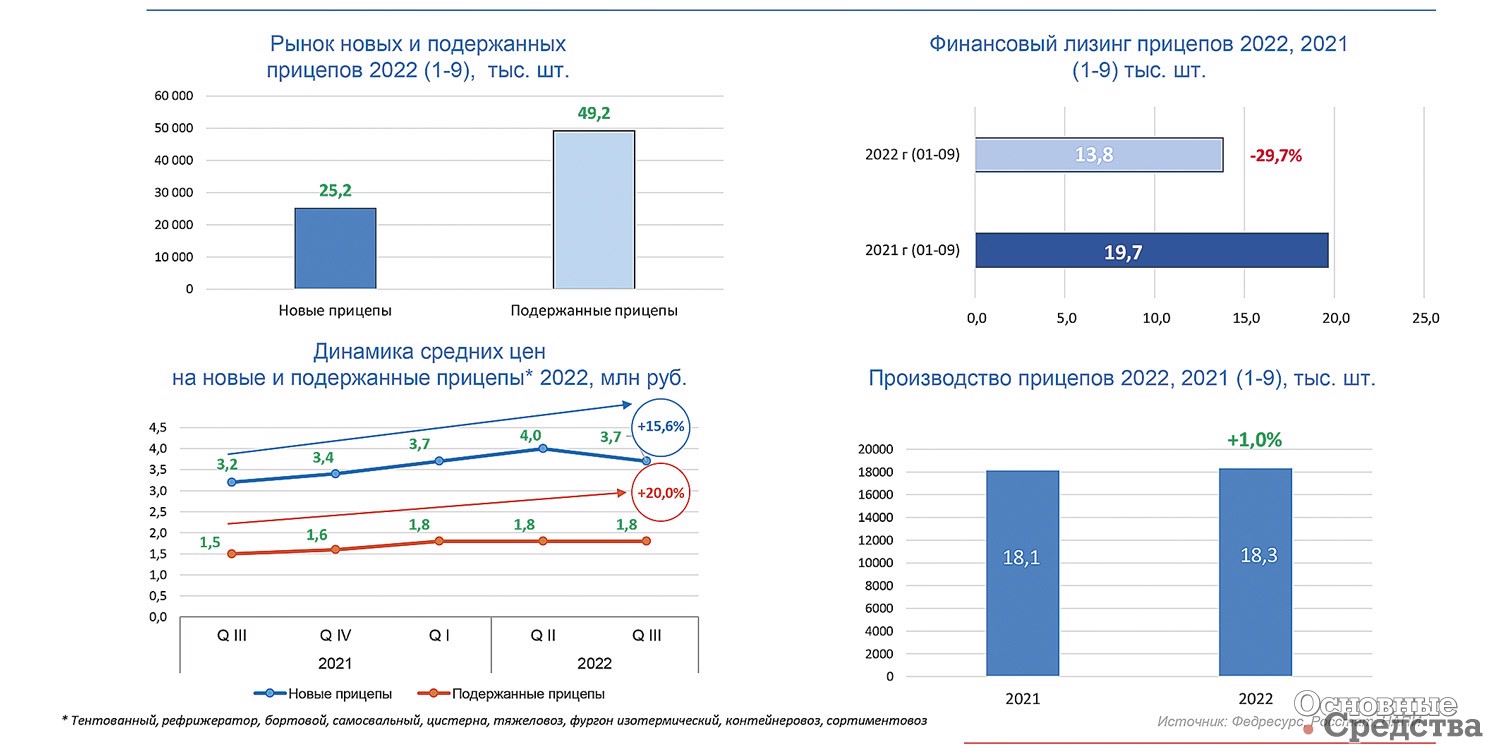

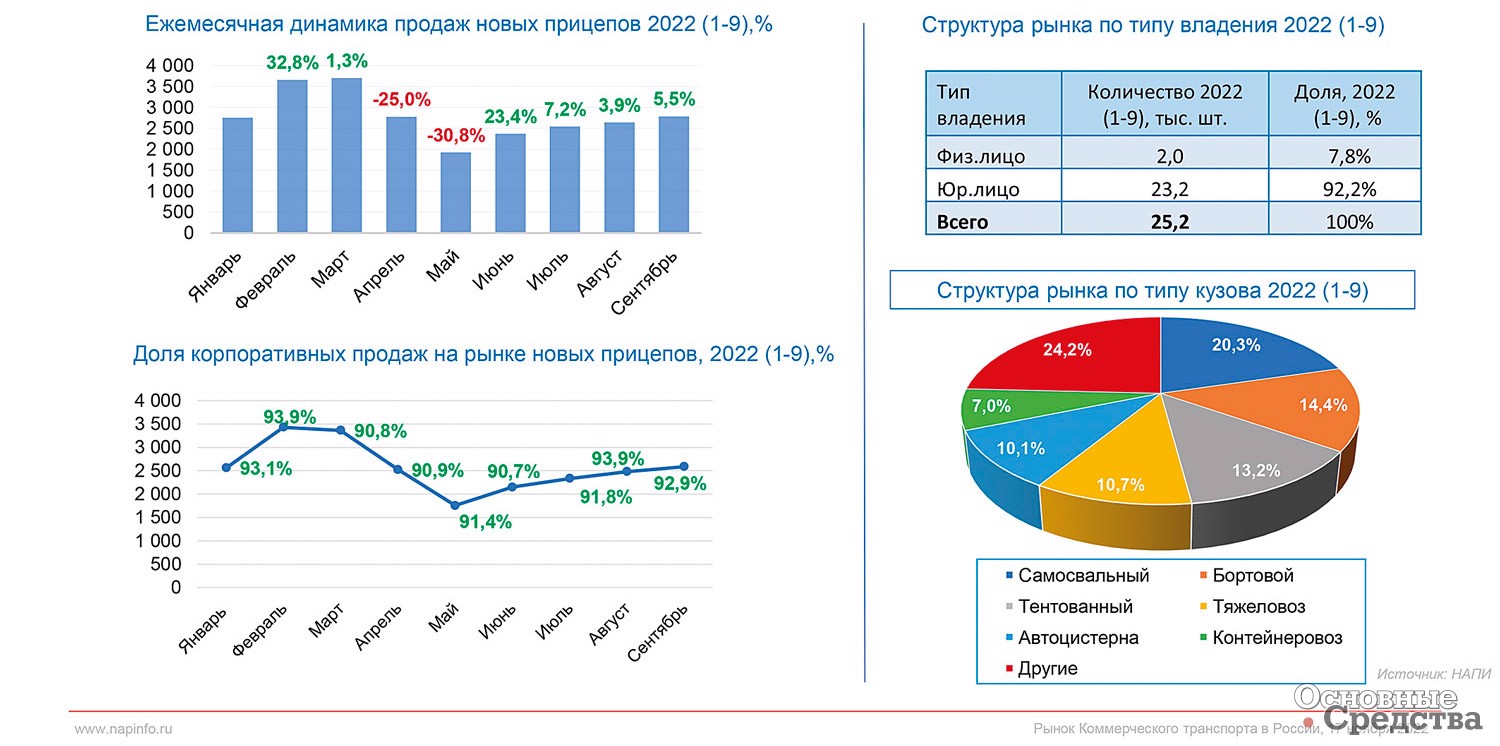

За 9 месяцев 2022 г. продано 25 151 новых прицепов, а подержанных почти в два раза больше: 49 215 ед. Прицепы, как и грузовики, частично продаются в лизинг, и лизинг автоприцепов просел очень сильно, на 29,7%, по сравнению с теми же девятью месяцами 2021 г. Как и в случае грузовиков, отмечается рост цен на прицепы, новые и б/у, и как и в случае с грузовиками, цены на новые прицепы в III кв. стали ниже, чем во II кв.

По маркам за 9 месяцев 2022 г. на рынке новых прицепов лидируют ТОНАР (15,5% от всех продаж) и Schmitz (7,4%).

Как и в случае с новыми грузовиками, новые прицепы в подавляющем большинстве (92,2%) приобретаются юридическими лицами.

65,3% прицепов с пробегом приобретают физ. лица. Среди проданных за 9 месяцев 2022 г. прицепов с пробегом 21,2% имеют возраст от 11 до 15 лет и 21,1% старше 20 лет.

В массе проданных подержанных прицепов 23,3% составляют бортовые, 21,7% – тентованные, 14,8% – самосвальные и 8,2% – автоцистерны.

По количеству дилеров (точек продаж) и сервисных центров прицепов в России в IV кв. 2022 г. отмечается сокращение по сравнению с аналогичным периодом прошлого года на 68 и 52 ед. соответственно.

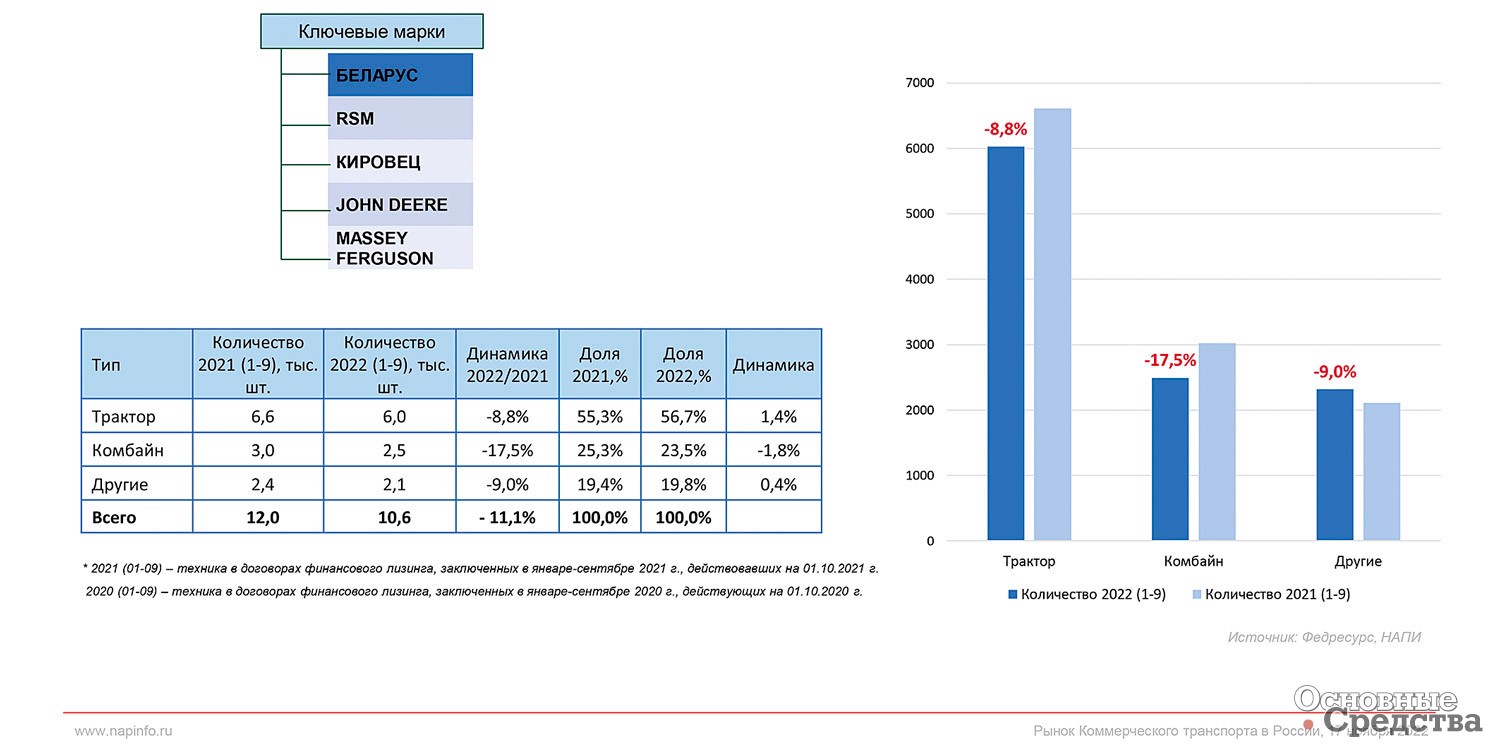

Лизинг сельскохозяйственной техники в 2022 г. (за 9 мес.) сократился по сравнению с аналогичным периодом 2021 г. на 11,1%. Самая популярная техника, которую приобретают в лизинг, это тракторы и комбайны.

На 2023 год, по крайней мере на первую его половину, по-прежнему прогнозируется дефицит новой коммерческой техники на рынке и то, что основной объем этого рынка будет составлять российская и китайская техника.